Le risque actionnarial :

réel, majeur, fréquent et pourtant négligé

La gestion du risque est devenue une préoccupation essentielle des directions générales et des conseils d’administration dont la naissance remonte au début des années 2000 avec les obligations législatives ou réglementaires relatives au contrôle interne des sociétés (loi SoX aux Etats-Unis, LSF en France ...).

A l’époque, il s’agissait avant tout de contrôler la fiabilité de l’information comptable et financière. Progressivement, cette préoccupation comptable a été élargie pour couvrir la gestion opérationnelle et stratégique. Dans cet esprit, le COSO ou le cadre de référence de l’AMF invitent les entreprises à adopter une approche holistique de la gestion des risques.

Même si des progrès importants ont été accomplis (création de Directions des risques, renforcement de l’audit interne, mise en place de systèmes souvent sophistiqués de contrôle interne, élaboration de cartographie des risques …) peu d’entreprises ont mis en place une véritable gestion systématique des risques. Les approches restent très comptables. Il faut dire que l’interprétation des textes récents sur le rôle du comité d’audit ne va pas dans le bon sens.

Contrairement à ce que l’on croit, cette pratique restrictive n’est pas dans l’intérêt de la bonne gouvernance. Une approche des risques par le petit bout de la lorgnette comptable focalise les administrateurs sur leur rôle disciplinaire au détriment de leur rôle de conseil stratégique, ce qui a un impact sur la création de valeur comme le soutient une étude récente (« The cost of intense board monitoring » ). Pour éviter cette situation contre-productive et frustrante, il faut revisiter l’approche de la gestion des risques par le conseil et la replacer dans un contexte plus dynamique et stratégique en focalisant les administrateurs sur le « risque actionnarial ».

On peut définir ce risque comme l’éventualité d’un décrochage important, brutal et inattendu du cours de bourse d’une entreprise cotée. Curieusement, ce risque est totalement absent des approches classiques d’ERM (Enterprise-wide Risk Management).

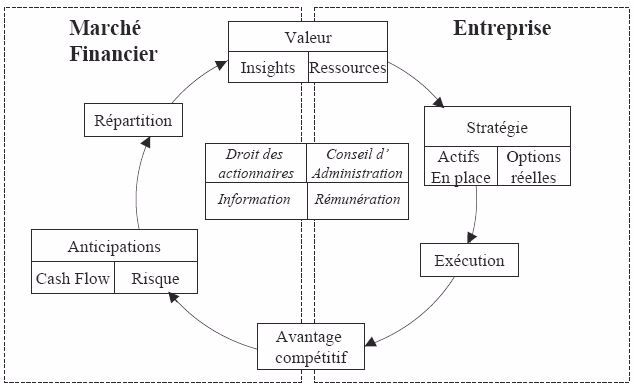

Certes, la valeur actionnariale n’est pas absente des référentiels professionnels. Elle constitue même un objectif suprême :

« La gestion des risques permet d’identifier et d’analyser les principales menaces et opportunités potentielles de la société. Elle vise à anticiper les risques au lieu de les subir, et ainsi à préserver la valeur, les actifs et la réputation de la société» (Cadre de référence de l’AMF ).

Mais le cours de bourse n’est jamais considéré comme un risque en lui même. Cette conception est une conséquence logique de l’hypothèse généralement acceptée d’efficience des marchés qui veut que la valeur de marché de l’entreprise reflète fidèlement sa valeur fondamentale. En cela, elle est cohérente avec les principes comptables et la philosophie de la juste valeur . Mais la crise récente a démontré la faiblesse du paradigme de l’efficience des marchés : le cours peut être déconnecté de la valeur intrinsèque.

Le risque actionnarial doit être considéré comme un risque autonome car un décrochage important du cours de bourse n’est pas sans conséquences sur la valeur fondamentale de l’entreprise. Il existe une boucle de rétroaction qui n’est généralement pas perçue par les directions générales.

La chute du cours de bourse va en effet peser sur la croissance anticipée de l’entreprise :

- elle réduit les possibilités de financement des opportunités de croissance futures (qui étaient contenues dans l’appréciation de la valeur de marché antérieure à la chute);

- elle démotive les managers rémunérés en fonction des performances actionnariales ;

- elle déséquilibre la structure financière exprimée en valeur de marché, et dans certains cas, précipite l’entreprise dans une situation de détresse financière (rupture des covenants bancaires);

- en accroissant la vulnérabilité stratégique de l’entreprise, elle peut augmenter la volatilité des flux de liquidités futurs et le coût du capital.

Outre ses impacts négatifs sur les paramètres de la valeur intrinsèque de l’entreprise, un décrochage va entraîner des conséquences potentiellement couteuses en matière de gouvernance :

- apparition d’investisseurs activistes;

- coûts engagés pour se défendre et rétablir sa réputation;

- relations avec le marché plus compliquées;

- survenance de désaccords au sein du conseil sur la conduite à tenir en cas d’offre hostile sur le capital;

- distraction du management au détriment de la gestion opérationnelle, etc.

Le risque actionnarial n’est pas seulement majeur. Il est également fréquent. Sa probabilité d’occurrence est sous-estimée par les directions générales. Une étude réalisée par Ernst & Young et Oxford Metrica en 2002 sur les 1000 plus grandes entreprises mondiales a montré que, entre 1996 et 2001, 40% d’entre elles ont connu au moins un décrochage de plus de 30% par rapport au marché sur une période de 20 jours de bourse.

On trouve un ordre de grandeur similaire sur le marché français : au cours des 3 dernières années (2008-2010), 45% des 300 plus grandes entreprises françaises ont connu une chute de leurs cours par rapport à l’indice de plus de 20% sur une période d’un mois calendaire !

Facteur aggravant, la déconnection du cours par rapport à l’indice ne se réduit que très lentement au cours du temps. Dans l’étude précitée de Ernst & Young, on s’apercevait qu’au bout d’un an, l’écart ne s’était réduit que de 50%. Il faut dire que lorsque l’entreprise pâtit de la méfiance du public, il est très difficile de rectifier la tendance. Selon le dernier Edelman Trust Barometer 2011 , 57% des personnes interrogées vont croire une information négative entendue une ou deux fois à propos d’une entreprise dont elles se méfient. 15 % seulement croiront une information positive à l’égard de cette même entreprise. Ces chiffres contrastent avec les résultats obtenus pour une entreprise en laquelle elles ont confiance : 25% vont croire une information négative et 51 % une information positive.

Le risque actionnarial survient en cas de divergence importante entre les attentes à long terme des actionnaires et la capacité apparente de l’entreprise à y répondre. Les causes les plus visibles sont celles qui affectent la valeur fondamentale : une rentabilité espérée moins forte que celles qui était prévue, un niveau de risque soudainement relevé, une croissance menacée, un dysfonctionnement grave dans la gouvernance affectant soit les choix stratégiques, soit l’équité de la répartition de la valeur créée.

Si ces causes ont souvent un impact dévastateur sur le cours, c’est bien sûr parce que l’entreprise n'a pas su les anticiper ou les éviter, mais aussi parce qu’elle n’a pas réussi à créer un véritable lien de confiance avec ses principaux actionnaires. Ce lien ne peut être établi que grâce à un dialogue permanent avec les fonds d’investissement à long terme (les lead steers) sur la stratégie de création de valeur.

Or, la pratique actuelle est aux antipodes de cette exigence : les entreprises communiquent de manière intermittente avec les analystes sell-side sur des éléments d’information financière. Elles se trompent d’action, de tempo, de contenu et de cible. L’objectif des spécialistes de la communication financière est de vendre une « equity story » à des interlocuteurs qui n’ont aucun pouvoir de décision. Les véritables décisionnaires sont négligés. C’est seulement le jour où l’on fait l’objet d’une attaque hostile ou qu’il faut faire passer en assemblée générale une résolution discutable que l’on demande en catastrophe à un "proxy solicitor" d’identifier ces actionnaires à long terme que l’on connaît mal pour essayer de les convaincre de soutenir le management. Mais c’est parfois trop tard …

La conduite d’un dialogue permanent avec les investisseurs qui comptent permet d’aligner progressivement la stratégie de création de valeur avec les attentes du marché. Il ne s’agit pas de maximiser la valeur boursière, mais de permettre au marché de l’établir à un niveau proche de la valeur intrinsèque. Cette ambition est au centre des responsabilités du conseil d’administration comme l'a souligné fort justement Michael Jensen dans un papier remarquable : « The Agency Cost of Overvalued Equity and the Current State of Corporate Finance ».

Mais il faut reconnaître que l’analyse du risque actionnarial comme sa gestion ne sont pas simples à mettre en œuvre. Il s’agit de comprendre les attentes du marché, de mesurer la capacité de l’entreprise à les satisfaire, et dans l’hypothèse où il existe un décalage entre les deux, de prendre les mesures appropriées.

Déchiffrer les attentes du marché est naturellement très complexe. Deux types de travaux peuvent être faits : d’une part, on peut calculer les hypothèses implicites des actionnaires en procédant à un reverse-engineering du cours de bourse. Il existe plusieurs approches comme par exemple celle suggérée par Michael Mauboussin et Alfred Rappaport dans leur livre « Expectations investing », celle deTom Copeland (l’auteur du McKinsey on Valuation) et Aaron Dolgoff présentée dans « EBM, outperform with Expectations-Based Management », ou encore celle proposée par le cabinet L.E.K. (voir "Market signals analysis: a vital tool for managing market expectations"). Des précautions doivent être prises lorsque l’on utilise les estimations des analystes financiers comme base d’information car ils donnent une image déformée du marché.

Cette analyse numérique est complétée par une information recueillie directement auprès des fonds d’investissement à long terme. Ces investisseurs à long terme doivent être identifiés et un programme de dialogue avec les 10 ou 20 principaux doit être mis en place avec comme objectifs de décoder leur vision du management et de la stratégie, de comprendre quelle est leur stratégie d’investissement et leur modus operandi et, enfin, d’identifier les principaux risques potentiels qu’ils représentent (désengagement, activisme …). Ils ont une exigence de contenu beaucoup plus sophistiqué que celui d’une communication financière traditionnelle car ils veulent comprendre comment l’entreprise a l’intention de créer de la valeur sur le long terme. Ce souci rejoint les idées du FRC en matière de communication financière, idées dont j'ai parlé dans un post précédent.

Face à cette exigence, les directions générales sont mal équipées car elles ont rarement développé une conviction sur la capacité de création de valeur de leur entreprise. Pourtant, ce ne sont pas les opportunités d’évaluation qui manquent ! Tout au long de l’année les directions financières sont amenées à s’interroger sur la valeur de leurs actifs pour des raisons comptables, fiscales ou légales. Mais, généralement réalisés dans une logique de « compliance», ces travaux sont souvent manipulés pour atteindre les résultats qui conviennent à la direction.

Il faut réhabiliter l’évaluation financière comme un outil d’analyse stratégique pour lui redonner toute son utilité d’outil de direction générale. Une étude approfondie, réaliste et régulière de la valeur de l’entreprise permet en effet de répondre à quelques questions essentielles pour le pilotage stratégique de l’entreprise et pour le dialogue avec les investisseurs (Voir le Vade Mecum de l’administrateur chapitre 1.2 et 3.6) :

* Quelles sont les unités stratégiques qui créent (ou détruisent) de la valeur, dans quelles proportions et pour quelles raisons ?

* Quels sont les avantages compétitifs de chaque activité (nature, importance et durée) et quelle est la stratégie pour les maintenir ou les renouveler ?

* Comment l’entreprise se différencie-t-elle de ses concurrents ?

* Quel est l’impact de la stratégie adoptée sur la dynamique financière de l’entreprise ?

* Quels sont les risques majeurs qui pèsent sur l'entreprise, quel est leur impact potentiel sur la valeur de l’entreprise et comment sont-ils gérés ?

* Quels sont les actifs critiques, combien valent-ils et comment sont-ils protégés ?

L’expérience montre que les réponses à ces questions sont souvent très approximatives, ce qui n’est pas rassurant pour un investisseur ou un administrateur.

Une fois l'analyse de l'écart faite, le conseil d'administration et la Direction générale doivent prendre les mesures nécessaire à sa réduction. Trois possibilités se présentent :

- Le cours est inférieur à ce que l'entreprise est en mesure de délivrer. Il s'agit alors souvent d'une question de communication et de dialogue avec les investisseurs auxquels les informations pertinentes n'ont peut être pas été données. Il peut s'agir aussi d'une inquiétude du marché sur la capacité du management à exécuter sa stratégie. Des changements en terme d'organisation ou de gouvernance sont alors à envisager.

- Le cours est supérieur à la capacité de création de valeur de l'entreprise. Sauf si l'on a affaire à une timidité managériale (phénomène assez rare !), la direction générale doit impérativement (et délicatement) réduire les attentes des investisseurs. Il est plus dangereux de laisser le marché s'emballer puis procéder à une rectification brutale et durable que de chercher à réduire l'euphorie ambiante.

- Le cours représente raisonnablement les perspectives de création de valeur de l'entreprise. Il convient alors de poursuivre le dialogue de vérité avec les marchés en étant conscient que les performances de l'action n'iront pas au delà du coût du capital si l'entreprise n'est pas capable de définir des stratégies de nature à dépasser les attentes du marché (voir mon post précédent sur l'EVA)

La démarche qui est proposée permet de comprendre la stratégie des investisseurs et d’anticiper leurs réactions en cas d’événement exceptionnel, de définir une stratégie de création de valeur et une gouvernance compatibles avec les attentes du marché. En maîtrisant l’expectation treadmill décrit dans « Value, The four cornerstones of corporate finance », l’entreprise peut réduire considérablement son risque actionnarial.

Ce post fait également l'objet d'une publication concomitante sur le blog de la DFCG